在美国经济衰退预期难改的背景下,抛开一些季节性因素,原油需求将难以实质性改善,叠加表外实际供应量远超市场预期,原油市场将持续承压。

4月原油价格再度下跌后,于5月初触底,并在低位横盘整理。展望后市,我们认为,由于宏观面持续压制,油价中期弱势格局不改。

美联储维持鹰派态度

从历史上看,美联储大多数加息周期的结束往往是由于预见到了量化紧缩政策令经济步入衰退风险,或者出现了较大的金融信用风险隐患。美国PMI在加息周期中处于较为明显的下行通道,其中制造业PMI自去年11月以来已经稳居荣枯线下方,服务业PMI距离跌破荣枯线也仅咫尺之遥。就业市场方面,尽管短期数据有所波动,但初请失业金人数和空缺职位数的变化趋势已经指向就业市场不再如前期那般坚韧,而市场预计三季度美国就业市场就将显著收紧。

与此同时,美联储维持鹰派态度。近期利率市场对美国进一步加息的押注显著增加,6月加息概率已经来到50%附近,隐含利率终点落在7月,较当前利率高出将近25个BP,预示着在未来两次美联储会议中,很可能会出现一次加息。从加息终点角度反推,美联储若能坚定加息,意味着衰退时间点或较市场预期延后。从经济角度看,进一步加息势必会加大美国经济进入衰退的概率以及深度。

众所周知,原油需求与宏观政策变化密切相关。在美国经济衰退预期难改的背景下,抛开一些季节性因素,原油需求将难以实质性改善。

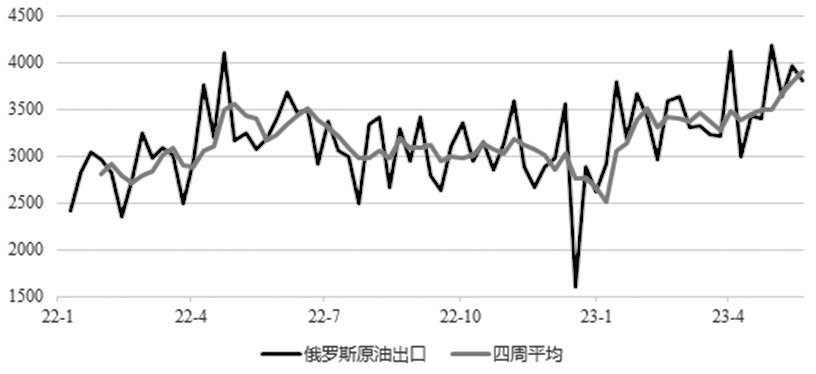

从供应端看,我们认为市场供应远超当前主流描述。数据显示,俄罗斯海运原油出口量在2023年逐月上升,最新四周均值已经来到390万桶/日,相比2月均值的340万桶/日增加50万桶/日。而俄罗斯在2月声称将从3月起减产50万桶/日,并在稍后声称已经完成了产量削减。此外,伊朗、委内瑞拉也有贴牌出口原油的行为,这些表外原油实际供应量远超表内和相关国家推测的供应预期。

表外供应超预期

历次美债上限危机往往发生在执政党在国会处于劣势地位的时期,在野党借助扩充上限提案与执政党进行政治博弈。此类危机几乎从未导致实质上的债务违约,在情况变得最坏之前两党基本都能在政治上达成妥协并提升上限。

对于这次美债上限危机,我们只能说发生的时间节点非常不合时宜,出现在银行信用已经出现裂缝以及对下半年衰退预期较为一致之时。即使美国避免了违约这样的最坏情况发生,扩充上限本身也会对美国经济造成进一步的冲击。

当上限扩充后,美国财政部就可以通过出售大量国库券以缓冲其日益减少的现金流,但这会加剧消耗银行业的流动性,在美国接近衰退边缘之际,提高短期融资借贷利率。根据美国银行的估算,这将产生与加息25个BP等同的实际效果。即使债务上限问题得到解决,市场也将面临流动性冲击。

RRP是一种美联储的逆回购协议工具,是供货币基金存放隔夜现金的地方,当前年化利率跟随美国基准利率略高于5%,目前存量超过2万亿美元,是美国负债的一部分。由于利率较高,货币基金可能更倾向将现金保留在RRP中不变。因此,当财政部的现金增加时,其吸纳的来源将主要来自银行储备,考虑到当前的限制级利率和衰退前景,无疑将令银行业雪上加霜,增加金融风险事件触发概率。

综上所述,短期来看,美国经济衰退仍然是市场交易主旋律,扩大债务上限带来的额外压力不会改变。另外,表外供应超预期也对原油持续构成压力。因此,维持油价中期偏弱运行观点,阶段性反弹高度将取决于需求端表现和供应端扰动程度。