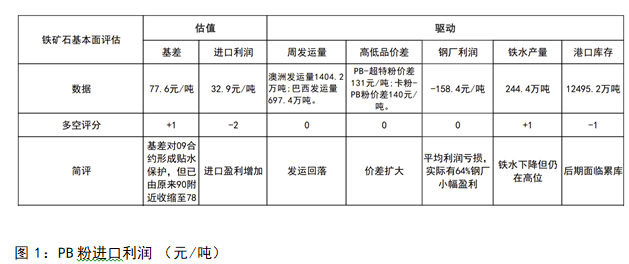

供应:全球铁矿石发运总量2802.8万吨,环比减少665.3万吨。澳洲巴西19港铁矿发运总量 2432.4万 吨,环比减少511.5万吨。澳洲发运量1735.1万吨,环比减少324.4万吨,其中澳洲发往中国的量1404.2万 吨,环比减少328.0万吨。巴西发运量697.4万吨,环比减少187.1万吨。中国47港到港总量2514.5万吨, 环比增加86.5万吨;中国45港到港总量2409.2万吨,环比增加49.2万吨;北方六港到港总量为1361.8万 吨,环比增加104.7万吨。

短期看,外矿发运在季度末冲量后出现下降,但前期发运逐步提现在到港攀升上,港口库存有望增加。

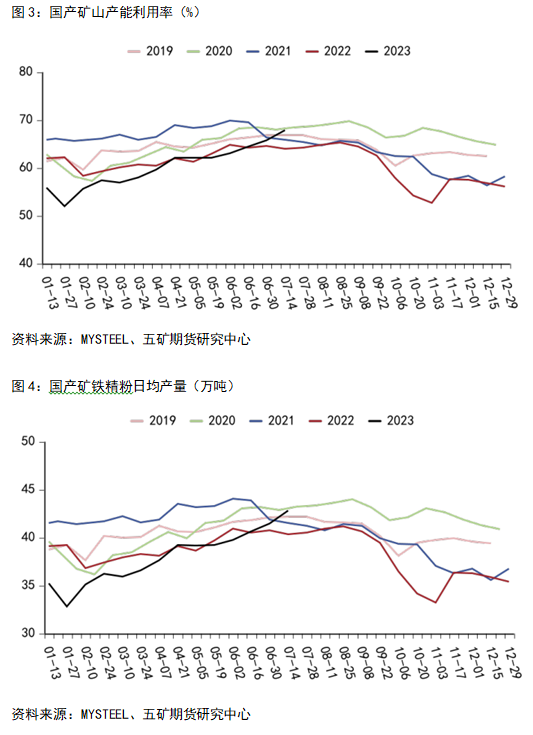

中长期看,国产矿产量维持稳定,大幅增产概率不大,若未出现重大安全事故情况下,预计全年产量较去年增加300-400万吨,增量主要来自华北产区。海外主流矿山生产平稳,受天气影响有限,预计今年大都能完成年度目标,且处于目标区间的中上沿。海外非主流矿山稳中有增,其中印度增量较为显著。海外矿下半年仍能保持强劲生产发运,预计全年产量较去年增加4000万吨。

需求:日均铁水产量244.38万吨,环比下降2.44万吨,同比增加18.12万吨。高炉炼铁产能利用率91. 20%,环比下降0.91个百分点,同比增加7.19个百分点;钢厂盈利率64.07%,环比增加0.43个百分点,同 比增加50.22个百分点。五大材产量932.58万吨,减少4.14万吨,其中螺纹产量276.06,降1.14万吨,热 卷产量303.51,降1.98万吨。五大材中仅中板产量增加0.9万吨至158.79万吨。

短期看,成材产量、铁水产量均出现小幅下降。在长流程钢厂尚有盈利情况下,短期出现大幅下降的可能性较低。

中长期看,国内需求受制于产业政策,即粗钢是否压减,若是产量平控,考虑了废钢调节因素后,生铁产量的减量在【-2.6%, -0.7%】区间,需求环比和同比均会下滑。若未有行政减产政策,那么需要看国内的需求能否撑起较高的生铁、粗钢产量,下半年地产、基建、机械、汽车等主要用钢板块增减均有,但综合评估增量用钢行业难以弥补地产用钢的收缩,用钢需求总量难有大幅改善,因此市场经济会调节粗钢产量,进而达到粗钢压减效果。海外各国需求略有不同,考虑到印度仍然保持高速增长,其他国家的减产冲击逐渐减弱,缓慢恢复增长,那么中国以外的地区,即海外生铁产量预计增长0.1%,对全球铁矿需求支撑较为有限。另一方面,海外经济出现衰退迹象,但现时韧性十足,未来何时发生、以何种方式发生衰退(是否软着陆)是市场反复博弈的焦点,若在年内出现衰退,那对于海外用钢需求和生铁产量将是负向拖累。

库存:全国45个港口进口铁矿库存为12495.17,环比降143.39;在港船舶数105条增27条。日均疏港量 315.80增2.38。全国47个港口进口铁矿石库存总量13117.17万吨,环比降150.39万吨,47港日均疏港量 330.50万吨,环比增1.68万吨。

短期看,库存继续下降,但需注意到在港船舶数增加较多。

小结:铁水高位拐头,汇率企稳并小幅升值,库存有累库预期,平控靴子尚未落地,铁矿后面基本面不看好。但09合约面临基差修复,若现货没有及时下跌,则09合约恐难有大的跌幅。总体而言,基本面不支持上涨,但相对估值不利于做空,可用期权试空,或保持观望。

风险:钢厂加大生产力度